6 августа 2014 года второй американский проект (Cameron LNG) принял окончательное инвестиционное решение — через два года после первого. Вызовет ли это цепную реакцию среди других проектов, или американский СПГ останется нишевым продуктом в относительно небольших объемах?

Немного банальностей: в середине 2000-х годов США и Канада были очень привлекательным рынком для газа: дефицит, высокие цены, ликвидность и очень большая емкость — все прогнозировали быстрый рост импорта в Северную Америку. Например, МЭА в 2006 году предполагало рост чистого импорта газа к 2030 году практически в 10 раз (с 18 до 159 млрд м3). Кстати, этот отчет составлен при участии Владимира Милова.

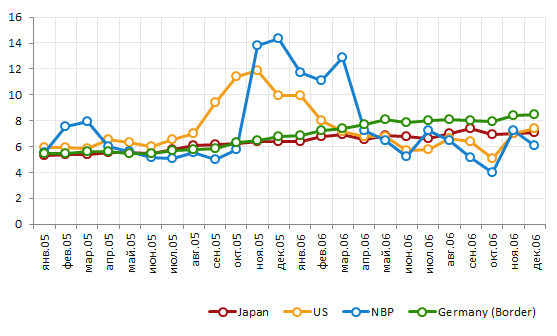

Впрочем, уже на этом графике заметно, как ситуация начинает меняться: начиная с весны 2006-го цены в Европе и США окончательно обозначили дисконт к азиатской цене СПГ. Несмотря на это, многие еще пытались запрыгнуть в уходящий поезд.

Ангола

Окончательное инвестрешение по проекту было принято в 2007 году. Газ в проекте поступает с глубоководного нефтяного месторождения, его объемы нестабильны, поэтому долгосрочные контракты изначально не предполагались. 36% в проекте имел Chevron, очевидным целевым рынком сбыта для проекта были США, госкомпания Sonangol (23% в проекте) даже законтрактовала больше половины мощности регаза Gulf LNG. Однако уже к моменту запуска этого терминала в 2011 году было понятно, что схема нежизнеспособна, и в 2012 году им пришлось создать новое СП для реализации СПГ. Вся продукция сейчас продается на споте или по краткосрочным контрактам, и ни одного груза не было поставлено в Северную Америку. Покупателями были Бразилия, Китай, Япония и Южная Корея.

Штокман

Второй жертвой этого процесса стал Штокман, еще в августе 2006 года Газпром заявлял о намерении занять до 20% североамериканского рынка, а уже в сентябре газ со Штокмана собирались поставлять по Северо-Европейскому газопроводу (ныне Северный поток). Не это, конечно, убило проект, но проблем добавило.

Йемен

Два из трех покупателей проекта — Total (2.1 млн т в год) и GDF Suez (2.55 млн т в год) — подписали контракты с привязкой к Henry Hub для поставки на европейский и американский рынки. В результате цены оказались вдвое ниже, чем рассчитывали власти Йемена, а первый пересмотр цены был возможен только через 5 лет после начала поставок (в 2014 году). При этом и Тоталь не мог в полной мере воспользоваться конъюнктурой рынка, так как по условиям контракта поставки могли происходить только в Европу или США. Поэтому 2012 году были подписаны допсоглашения к контрактам, по которому цена увеличивалась до 7-8 $/mmbtu, а покупатели получали право перенаправлять газ в Азию.

В результате в 2013 году 83% (а в первом полугодии 2014-го — 95%) СПГ из Йемена было направлено в азиатские страны.

Регаз в США

Не меньшей проблемой было и то, что в США точно так же верили в этот импорт: мощность построенных СПГ-терминалов сейчас там составляет 122 млн т в год (реальный импорт в 100 раз меньше). Немало и тех, кто успел вовремя спрыгнуть: официально отменены проекты общей мощностью более 250 млн т.

Как построить завод в Америке?

Для принятия окончательного инвестрешения необходимо выполнить следующие условия:

— создать проект (Front-End Engineering and Design)

— получить финансирование

— получить разрешение от Министерства энергетики на экспорт

— получить разрешение регулятора FERC

Эти процессы выполняются параллельно, но завершающие вехи ставятся, как правило, именно в таком порядке.

Проект

Все заводы, которые хотя бы начали стадию составления проекта, показаны на карте ниже.

Проекты довольно четко делятся на два типа: brownfield, которые строятся на месте существующих терминалов, и greenfield (новые). Первые, понятное дело, дешевле, им проще получать многие разрешения, у них уже выделена основная часть земли, построены танки для СПГ, население заведомо не против подобно рода сооружений. Из 11 американских проектов, показанных на карте, 7 строятся на месте готовых регазов. В Канаде большая часть проектов строится в тех же местах, где раньше планировалось строительство регаза, но его каждый раз успевали отменить.

По расположению проекты также делятся на две большие группы — Мексиканский залив (в расчете, в основном, на техасско-луизианский газ) и северо-запад США/юго-запад Канады. Первые неудачно расположены от премиального рынка — нужен Панамский канал или длинный путь через Индийский океан, вторые — относительно места добычи — все месторождения находятся в сотнях километров от берега, а существующей инфраструктуры для транспортировки к портам там нет.

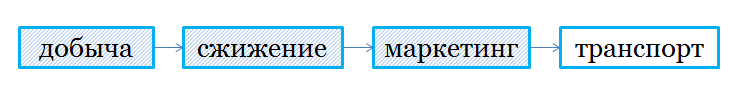

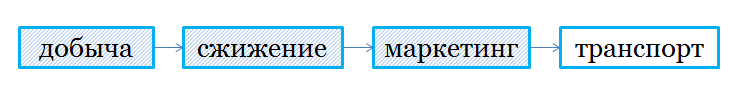

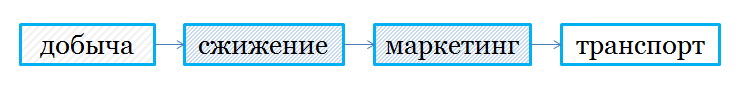

Коммерчески проекты отличаются тоже очень существенно. Есть три основных схемы монетизации, которые отличаются схемой вовлеченности проекта в различные этапы цепочки создания стоимости: добыча, сжижение, маркетинг и транспортировка.

1. Вертикально интегрированная структура

На базе такой структуры (+транспорт) построено большинство действующих проектов. В США ни одного такого завода строить не планируется, в Канаде эта схема используется для монетизации удаленных запасов Британской Колумбии (Kitimat и LNG Canada, на базе сланцевых месторождений Montney, Horn River и Liard Shale).

LNG Canada также хороший пример выстраивания полной цепочки стоимости: PetroChina (20%) и KOGAS (15%) имеют доли в месторождениях, в проекте, в произведенном СПГ, будут его перевозить, регазифицировать и использовать для собственного потребления в Китае и Корее соответственно.

Минус такой схемы: в случае проблем с добычей, газ сложно заместить, потому что, как правило, инфраструктура строится под конкретного потребителя и конкретное месторождение.

2. Коммерческий завод / «виртуальная» вертикальная интеграция

Наиболее распространенная схема в Северной Америке подразумевает покупку газа «с рынка». Как правило, газ для завода будет закупаться по краткосрочным контрактам. Основной риск в такой схеме заключается в том, что покупатель СПГ в дальнейшем перепродает его по цене, не привязанной к Henry Hub, и в случае роста цен на Henry Hub могут терпеть значительные убытки.

Таких проектов очень много, например, Sabine Pass, Lavaca Bay, Jordan Cove, Oregon.

Вариация этой схемы — «виртуальная» интеграция: для этого покупатель приобретает добычные активы (возможно, в других регионах), газ с которых может продаваться по Henry Hub. Это позволяет полностью захеджировать exposure по Henry Hub. Примеры: Elba Island.

3. Толлинг

Завод по сжижению также может строиться как инфраструктурный объект. В этом случае долгосрочные контракты заключаются не на определенные объемы СПГ, а на производственную мощность. Держатель мощности работает на условиях use-or-pay, и имеет полное право не производить СПГ, если сочтет это невыгодным. При этом платить за мощность он, конечно, обязан.

Газ для сжижения будет приобретаться из действующей газотранспортной сети. Однако покупатели могут снижать свой риск по Henry Hub за счет использования собственной добычи в США (например, Mitsui, покупатель СПГ с Cameron, имеет добычные площади на Eagleford и Marcellus).

Как правило, оператор толлингового проекта — сравнительно небольшая американская компания. Примеры: Cameron (Sempra), Cove Point (Dominion Resources), Freeport (Freeport LNG).

Грань между перечисленными типами достаточно тонкая: так, при подписании контрактов на покупку мощности в Cameron LNG все три покупателя зашли в проект на 16.6% и обеспечили значительную часть финансирования.

Финансирование

Тем не менее, основным способом привлечения финансирования остается подписание долгосрочных контрактов, обеспечивающих достаточный денежный поток на весь срок кредита.

Из схем монетизации можно сделать вывод, что американские проекты не участвуют в транспортировке. Это действительно так: все заключенные контракты и базовые условия контрактов подписаны на условиях FOB — если не говорить о Kenai LNG, который действует с 1960-х и функционирует по собственным законам. Связано это во многом с тем, что американские заводы представляют собой инфраструктурные проекты, и не намерены были брать на себя ценовые риски конечного покупателя, а также заниматься контрактами с судовладельцами и судоверфями. А покупатели, в свою очередь, не были готовы разговаривать о покупке газа с такими «внутриамериканскими» компаниями, как Dominion, Sempra и Cheniere.

Как следствие, значительную часть объемов покупали посредники — не только стандартные «портфельные игроки» на рынке СПГ (BG, Total, Shell), но и «национальные» покупатели-торговые дома (Mitsubishi, Mitsui), трейдеры в попытке выйти на долгосрочные контракты (Gunvor) и даже локальные производители из других регионов, для подстраховки собственного портфеля (Pertamina, Woodside).

Все эти контракты заключались по следующей формуле:

(1 + x) * HH + Y,

здесь X — это процент газа на потери и собственные нужды,

Y — стоимость строительства и эксплуатации завода.

Таким образом, типичная формула (например, цена в договоре между KOGAS и Sabine Pass) выглядит следующим образом:

115% * Henry Hub + 3 $/mmbtu,

при этом 11.5% от константы индексируются по инфляции.

Все контракты на покупку СПГ с американских заводов в соответствии с правилами Комиссии по ценным бумагам (SEC) должны раскрываться на сайте комиссии по форме 8-К, которая включает в себя контрактную цену.

В настоящее время контракты удалось заключить следующим проектам:

— среди интегрированных: Sabine Pass (1-4 очереди 100%, 5-6: 42%), Corpus Christi (1-2 очереди 73%, 3: 9%),

— среди толлинговых: Cameron (100%), Freeport (100%), Cove Point (92%), Lake Charles (100%), Eos LNG (67%).

Министерство энергетики

Долгое время именно этот этап рассматривался как ключевой и самый сложный. Министерство энергетики (DOE) выдает два типа лицензий на экспорт: для экспорта в страны, с которыми США имеет соглашения о свободной торговле (FTA), и для остальных стран. Первое разрешение выдается почти автоматически — существует определенная процедура и сроки, но получают эту лицензию все. На данный момент уже 26 заводов имеют такое разрешение.

Проблема заключается в том, что FTA с США заключили 20 стран, из них потребителями СПГ являются четыре с половиной страны, а крупный импортер только один — Южная Корея. Поэтому для любого проекта жизненно необходимо получения non-FTA лицензии. Эта процедура уже существенно сложнее. Министерство энергетики при принятии решения о выдаче такой лицензии должно исходить из суммарной общей пользы для экономики Соединенных Штатов, как оно ее понимает. Понимает оно ее не очень хорошо, поэтому в 2011 году заказало работу о влиянии возможного экспорта на экономику. Основным опасением являлся, конечно, рост цен на газ для внутренних потребителей.

В работе рассматривались три основных сценария — отсутствие экспорта, 6 bcf/d и 12 bcf/d (45 и 90 млн т в год соответственно). Исследование показало, что даже в высоком сценарии экспорта цены внутри страны поднимутся несущественно. В 2012 году было выполнено еще одно независимое исследование, которое в целом подтвердило выводы NERA. Этому взгляду оппонировали местные крупные потребители газа — в особенности усердствовала Dow Chemical, которая уже инвестировала в строительство нескольких заводов. Тем не менее, в 2013 году было принято принципиальное решение «лицензии на экспорт неспешно выдавать, отраслевых лоббистов не слушать». Лицензии было предложено выдавать в порядке «живой очереди».

В результате начиная с середины 2013 года — после перерыва в два года — лицензии снова начали выдавать, с периодичностью примерно раз в два месяца. За год общий объем разрешений на экспорт приблизился к пресловутой цифре 12 bcf/d, и в мае Минэнерго забеспокоилось, увидев, что разрешения на экспорт уже получили шесть проектов, а разрешение FERC к тому моменту было только у одного, и предложили выдавать новые лицензии только после того, как заводы получат разрешение FERC. Скорее всего, предложение будет принято.

Заводы, получившие разрешение на экспорт в страны, с которыми у США нет соглашения о свободной торговле:

— Sabine Pass (очереди 1-4, май 2011, очереди 5-6 очень далеко),

— Freeport (очереди 1-2: май 2013, 3: ноябрь 2013),

— Lake Charles (август 2013, но ее должна заменить другая лицензия (в связи со сменой структуры на толлинг), которая будет выдана позже),

— Cove Point (сентябрь 2013),

— Cameron (февраль 2014),

— Jordan Cove (март 2014),

— Oregon (август 2014).

Разрешение FERC

FERC — это Federal Energy Regulatory Commission. Он одобряет выделение земли, строительство наземных или прибрежных заводов СПГ, а также выпускает сертификат «общественного удобства», подтверждающий, что строительство и эксплуатация завода не помешает жителям близлежащих поселений. Основной документ, который выпускает FERC, может быть двух видов — Environmental Assessment или Environmental Impact Statement. EA выполняется быстрее и не требует выезда сотрудников FERC на место строительства заводов для проведения встреч с местными жителями и другими заинтересованными лицами — применяется в основном для brownfield-проектов, которые уже работали как регазификационные терминалы.

Основные законы, которыми руководствуется в своей деятельности FERC — это Natural Environmental Policy Act (1970) и Natural Gas Act (1938 — не опечатка!).

С точки зрения проекта процесс получения разрешения многоступенчатый (схематично описано здесь) и занимает от 20 до 40 месяцев. Первые очереди Sabine Pass получили разрешение за 21 месяц, у Freeport ушло на это за 46 месяцев, но остальные заводы, вероятнее всего, будут получать это разрешение приблизительно за 30 месяцев.

После выдачи EA/EIS в течение 90 дней проект должен получить официальное федеральное разрешение на строительство. В отличие от заявки в DOE, подача заявки в FERC требует серьезной проработки и может стоить десятки миллионов долларов. Именно поэтому DOE предложило сменить порядок выдачи разрешений: предполагается, что любой проект, подавший заявку в FERC, является зрелым — в то время как некоторые проекты сумели рано подать заявку в DOE, оказаться высоко в очереди, но с тех пор совершенно не сумели продвинуться. Если предложение DOE будет принято, то лицензия на экспорт также будет выдаваться в 90-дневный период с момента выпуска EA/EIS.

Есть еще одна тонкость, связанная с расположением проекта — я не зря упомянул «наземные или прибрежные проекты». Для морских плавучих проектов, находящихся на расстоянии более чем 12 миль от берега, выдачей таких разрешений занимается MARAD (Maritime Administration). В настоящее время таких проектов два — Main Pass Energy Hub (который получил разрешение MARAD на регаз в 2007-м) и Delfin FLNG. Оба проекта в настоящее время ведут консультации с MARAD, но официальную заявку еще не подавали.

Заводы, получившие разрешения FERC и близкие к этому:

— Sabine Pass (1-4, апрель 2012),

— Cameron (июнь 2014),

— Freeport (июль 2014),

— Cove Point (будет принято в августе 2014),

— Sabine Pass (5-6, октябрь 2014),

— Corpus Christi (1 квартал 2015).

Еще 8 СПГ заводов могут получить разрешение FERC позже в 2015 году.

Выводы

До конца 2014 года мы совершенно точно увидим FID Freeport и Cove Point, до конца 1 квартала 2015-го, вероятно, еще примут инвестрешение Sabine Pass T5-6 и Corpus Christi. Таким образом, гарантированный объем американского СПГ (ну, если не считать возможность покупателей отказаться от производства СПГ) составит 61 миллион тонн в год: 18 миллионов тонн с конца 2016-го года, остальные 43 миллиона не раньше второй половины 2018-го года. И это не прогноз, это реальность, изменить которую может реальный форс-мажор.

Другой вопрос, на какие рынки этот СПГ попадет. Об этом в следующей серии.

Подробнее