Нередко говорят, что момент, когда начнется первый экспорт из США, может радикально изменить ландшафт мирового рынка СПГ. Это не совсем так.

Во-первых

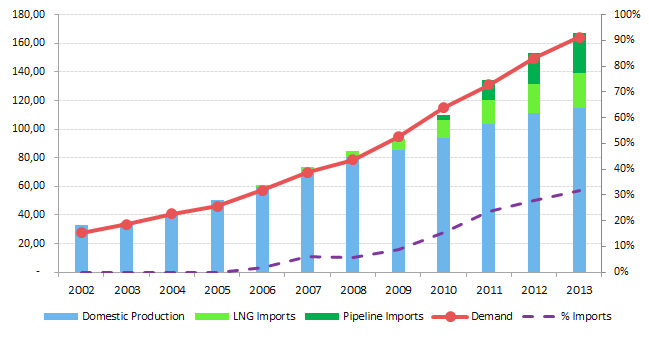

Если смотреть на мировой рынок газа как на единую систему, совершенно очевидно, что ситуации «импорт СПГ в США снизился с 22 до 2 млн т в год» и «вместо импорта 2 млн т в год США теперь экспортируют 18 млн т» абсолютно аналогичны с точки зрения воздействия на рынок. Первая ситуация заставила переформатировать ангольский проект и закрыть штокманский, вторая прямо сейчас убивает 90% новых проектов в мире.

Важны не абсолютные числа, а динамика, а она одна и та же на протяжении нескольких лет.

Во-вторых

США давно экспортирует газ — причем не только по трубе (в Мексику и Канаду), но и в виде СПГ.

В-третьих

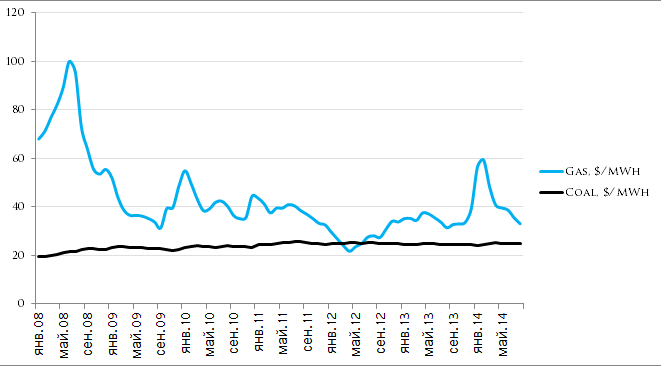

Не менее важно иметь системный подход к энергетическому рынку в целом. Важнейшим понятием в электроэнергетике США является coal-to-gas switching. Это очень простой процесс: как только производить электричество из угля становится дешевле, чем из газа, спрос на газ резко падает, и наоборот.

Конечно, это не значит, что люди начинают использовать уголь в газотурбинных установках: просто менее эффективная генерация выключается, и замещается более эффективной, которая прежде простаивала. При свободном рынке и достаточных мощностях генерации такое переключение может быть достаточно быстрым.

На графике можно увидеть фактическую цену газа и угля, которые получали американские электростанции [данные заканчиваются августом — потому что я планировал написать этот пост три месяца назад], которые переведены в стоимость электричества с учетом среднегодовых фактических КПД газовых и угольных станций.

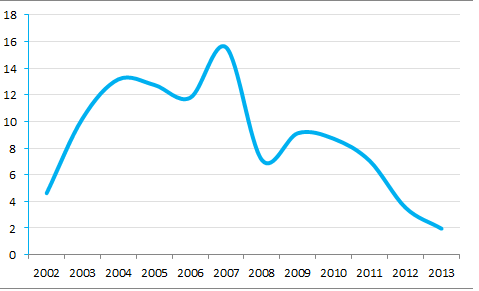

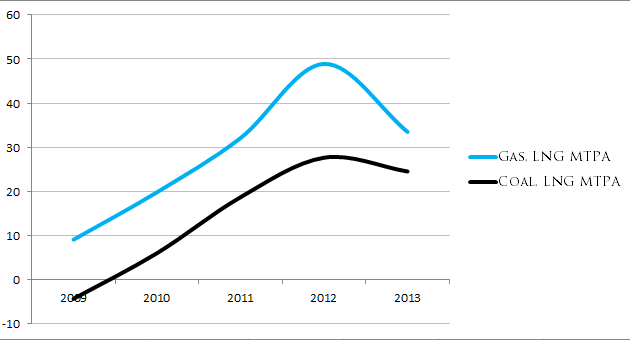

Конечно, переключение, скажем, 50% мощностей с угля на газ просто невозможно (столько простаивающих газовых мощностей никто себе не может позволить), однако тренд хорошо заметен. Хорошо также заметно, как сказалось на этом рынке падение цен на газ во втором квартале 2012 года, когда Henry Hub надолго ушел ниже 2 долларов. В 2012 году генерация на газе потребила (в пересчете на СПГ) на 32 млн т в год больше, чем в 2008-м!

Падение использования угля в электроэнергетике будет продолжаться. Во-первых, начинает действовать структурный coal-to-gas switch: в первой половине 2014 года в США было введено в строй 5.8 ГВт новых мощностей, по 40% — солнечные батареи и газ, 15% ветер, угольных станций не было построено ни одной.

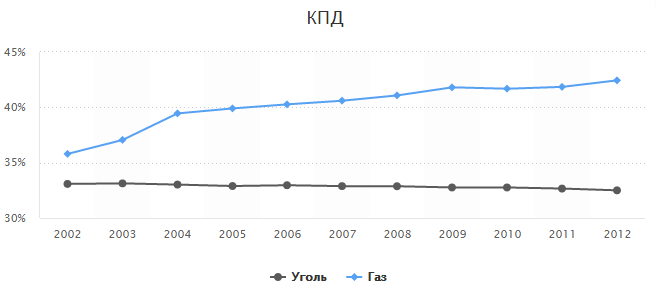

Во-вторых, КПД газовых станций со временем растет, угольных — остается на месте.

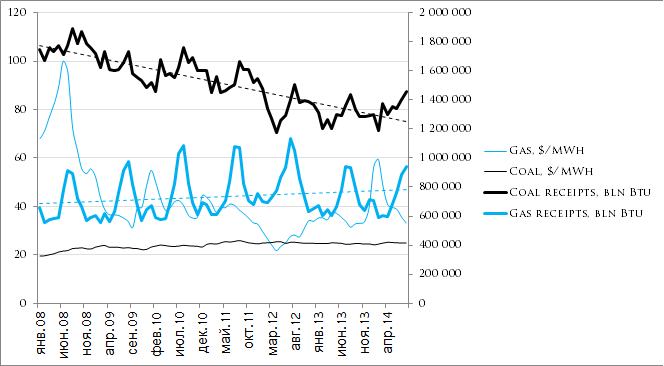

Таким образом, «излишний» произведенный газ, который не может выйти из страны, давит на цену, оказывается дешевле угля, который оказывается не нужен — и может быть экспортирован.

Чтобы понять, насколько сопоставим прирост газа с «вытесненным» углем, сравним рост потребления газа в электроэнергетике по сравнению с эталонным 2008 (с учетом параллельного падения импорта газа в США) с ростом чистой экспортной позиции США по углю. Пересчитаем всё для удобства в миллионы тонн СПГ.

Прирост чистого экспорта угля эквивалентен около 25 млн т СПГ в год — или более 10% мирового потребления. При этом почти 80% из них было продано странам, которые имеют СПГ-терминалы и могли бы вместо угля покупать сжиженный газ (Бельгия, Франция, Италия, Испания, Китай, Япония, Индия итд).

Выводы

Таким образом, само по себе начало экспорта СПГ из США мало что изменит — это просто продолжение старой политики новыми средствами.

Что действительно изменит (говоря точнее, уже изменило) рынок, так это одномоментный (в течение 2-3 лет) выход большого объема СПГ с новой ценовой привязкой, продаваемого на условиях FOB.

Насколько он будет большой и как на него повлияет изменившаяся цена не нефть? Ответ в следующий раз.