Все несчастливые проекты несчастливы по-разному

Несмотря на то, что в Канаде сейчас заявлено 20 СПГ проектов общей мощностью 223 млн т в год – это 90% от нынешнего мирового рынка СПГ – разобраться в том, насколько успешно будет СПГ-производство в Канаде, довольно непросто: слишком много игроков на рынке (в основном средних и маленьких, с небольшим опытом в СПГ), слишком разрозненная информация, непоследовательное регулирование, и еще индейцы.

Газ в Канаде

Добыча газа в 2013 году составила 143 млрд м3, это минимальное значение за последние 20 лет. Проблема – в снижении экспорта. Причина всё та же: добыча сланцевого газа в США (по понятным причинам экспортировать газ Канада может только единственным соседям).

Большая часть канадской добычи сосредоточена в западных регионах, Альберте и Британской Колумбии. Есть в Канаде и свой сланцевый газ, его добыча уже составляет 25%, основные залежи – Horn River, Montney Shale, Liard Basin, в перспективе еще Duvernay и Cordova Embayment. С другой стороны (то есть на востоке) газ добывается только на небольших офшорных месторождениях, поэтому газ приходится импортировать. В основном из тех же США.

До запуска физического европейского экспорта на Украину это, кажется, единственный случай одновременного существования встречных потоков между двумя странами

Необходимость в газе на востоке также заставила построить регазификационный терминал Canaport. Терминал, впрочем, в основном простаивает и жутко убыточный.

Сложив два и два (избыток газа на западном побережье и отсутствие возможности его продать не в США), канадские компании пришли к идее строить СПГ-заводы для экспорта в Азию почти в то же время, что и в Соединенных Штатах, не позже 2008 года.

Что нужно, чтобы построить СПГ-завод в Канаде?

1. Проект

2. Инфраструктура

3. Контракты

4. Опытные и/или целеустремленные акционеры

5. Разрешение на экспорт и законодательные вопросы

6. Договориться с индейцами

Проект

Проект полностью составлен только для одного СПГ-завода – Douglas Channel LNG, но как раз он-то построен точно не будет: в ноябре 2013 года проект объявил о court-order reorganization. В переводе с шершавого языка юриста это означает банкротство.

На стадии составления проектов находятся Goldboro LNG, Kitimat LNG, LNG Canada и Pacific Northwest LNG. Для сравнения: в США проект уже завершен у семи проектов. Счет 7:0.

Контракты

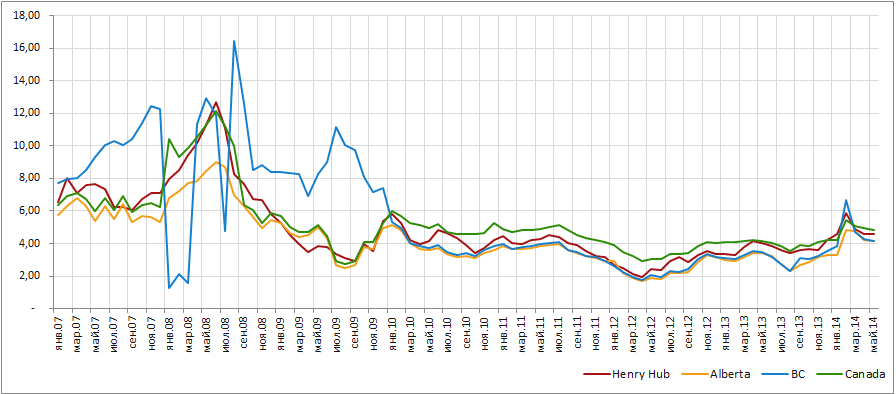

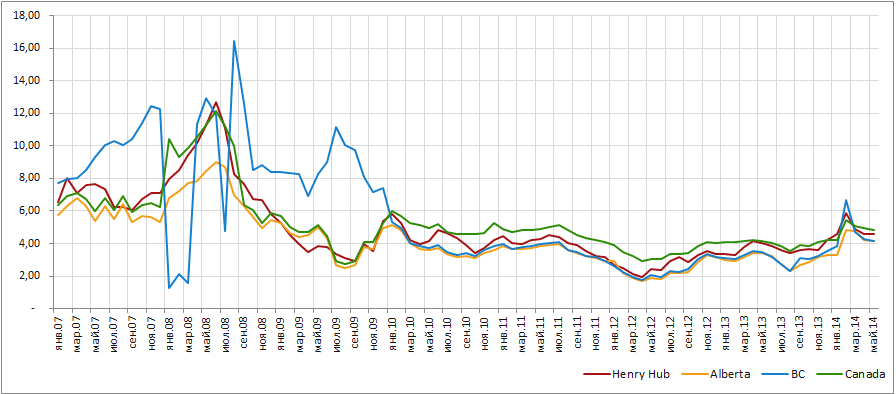

С контрактами у канадцев совсем беда. Покупатели в целом резонно намекают, что канадские проекты должны продавать газ с привязкой к Henry Hub, не только потому, что экспорт в США это единственная альтернатива для канадских производителей, но и потому что цены в самой Канаде сильно связаны с Henry Hub:

Начиная с января 2010 года цены для промышленности в среднем по Канаде лишь немного выше уровня Henry Hub, а цены в добывающих Альберте и Британской Колумбии даже ниже HH.

В то же время акционеры канадских проектов неоднократно заявляли, что их устроят только контракты с ценовой привязкой к нефти.

В результате их всех достижений на этом фронте – только следующее:

1) Kitimat с корейским KOGAS и испанским Gas Natural (в сумме 3.6 млн т в год, оба больше не действительны),

2) Douglas Channel с Golar и LNG Partners (в сумме 0.7 млн т в год, оба неактуальны по описанным в предыдущем разделе причинам),

3) Goldboro LNG с E.On для поставок в Европу на 5 млн т в год,

4) Pacific Northwest с акционерами (Petronas, JAPEX, Petroleum Brunei, Sinopec, China Huadian, Indian Oil Corporation, в сумме 10.6 млн т в год) как часть сделки по вхождению в проект.

Итого 16 млн т, из которых треть предназначена к поставке в Европу. США-Канада 59:16.

Акционеры

В капитале четырех проектов участвуют мейджоры: Kitimat LNG (Chevron), LNG Canada (Shell), Prince Rupert LNG (BG), West Coast Canada (ExxonMobil).

Однако Chevron заявляла, что планирует принять FID после 2017, BG собирается продать большую часть проекта, ExxonMobil еще не определилась с местом для завода и тоже планирует принять инвестрешение «через несколько лет».

На этом фоне сверхпозитивно выглядит LNG Canada, в акционерах у которого, помимо Shell (50%), крупнейшие потребители СПГ из Китая, Японии и Южной Кореи – PetroChina (20%), Mitsubishi (15%), and KOGAS (15%). Кроме того, у всех азиатских партнеров есть активы в сланцевых месторождениях в Западной Канаде. Правда, KOGAS и Mitsubishi в апреле 2014 года продали Shell по 5% своих акций, и корейцы также объявляли о планах еще снизить свою долю.

В этом смысле, впрочем, Штаты не лучше: там мейджоры участвуют в трех проектах.

Разрешение на экспорт и законы

Единственное, с чем нет проблем у канадских проектов: разрешение от National Energy Board на экспорт получили уже десяток проектов, включая Pacific Northwest, Prince Rupert, WCC, Goldboro, Aurora LNG, LNG Canada, Woodfibre. Даже такая экзотика, как Kitsault LNG, уже подала заявку на получение лицензии на экспорт.

Kitsault достоин того, чтобы о нем пару слов сказать: азиатский миллионер Кришнан Сутантиран специально купил себе одноименный заброшенный город (!), чтобы построить там завод СПГ

С другой стороны, Kitimat разрешения на экспорт не получил.

Важнейшим вопросом для всех СПГ-проектов в Британской Колумбии остается давно обсуждаемый закон об их налогообложении. По планам его должны рассмотреть в региональном парламенте в осеннюю сессию, однако оно может быть отложено и на следующий год. До принятия этого закона принятие любых инвестиционных решений маловероятно.

Инфраструктура

На западном побережье отсутствуют крупные центры потребления газа, поэтому газопроводов туда пока нет. Фактически, каждый проект запланировал для себя строительство отдельной трубы с месторождений. Для Kitimat потребуется 460 км трубы, для LNG Canada – 650 км, для Pacific Northwest – 750 км, для Prince Rupert – 840 км. Все эти газопроводы потребуют миллиардных вложений, на данных момент стоимость строительства труб оценивается в диапазоне от 1 до 5 млрд долларов.

На восточном побережье с инфраструктурой значительно лучше: Goldboro LNG планирует воспользоваться мощностями действующих газопроводов Maritimes & Northeast и Atlantic Bridge Pipeline. По Maritimes & Northeast, кстати, должен был идти импортный газ с Canaport, поэтому он сейчас пустует.

Индейцы

Противостояние индейцев и СПГ-проектов началось довольно давно – например, еще в 2013 году племя Гитсаала просило отозвать экспортную лицензию LNG Canada, так как NEB не проконсультировался с ними перед выдачей разрешения. Подобные заявления тогда не могли сильно повредить проектам, так как «консультации» не имели четкого юридического статуса.

Однако в июне 2014 года Верховный суд Канады принял прецедентное решение и расширил права племен за пределы их резерваций. Теперь вместо «консультаций» с местными племенами строители СПГ-проектов и трубопроводной инфраструктуры должны будут получать от них разрешение.

Уже после этого решения суда племя Гитга’ат заявило свои права на судоходный маршрут в канале Дугласа, племя Гитсан заявило о приостановлении переговоров по разрешению на строительство трех трубопроводов для СПГ-заводов, Steelhead LNG удалось договориться с племенем Ху-ай-ат о выделении земли.

Всё это не слишком затратно (пока), и стоит единицы миллионов долларов, однако может потребовать многомесячных переговоров. И чем более успешными будут эти переговоры для индейцев, тем сложнее будут даваться каждые следующие разрешения.

Выводы

Сейчас явно выделяются три проекта: Goldboro, LNG Canada и Pacific Northwest. Все они начали разработку проекта, у всех есть разрешение на экспорт. У Golbdoro есть покупатель на все объемы (хоть и не слишком активный в сфере СПГ) и возможность использования действующей инфраструктуры, у LNG Canada наилучшая структура акционеров, у Pacific Northwest хороший портфель потребителей (правда, 6 млн т для Petronas выглядит чересчур оптимистично).

Мой прогноз: первый проект (пожалуй, Goldboro) — в 2020-м, еще два в 2021-23, остальные, если и будут, то позже.

Подробнее