Рано или поздно все страны с регулированием цен на газ приходят к тому, что цены нужно повышать.

Заниженные цены на газ до поры до времени очень полезны, они позволяют популистским правительствам субсидировать население за счет бездушных корпораций. Низкие цены также стимулируют рост производства и, как следствие, резкий рост потребления газа. Бездушные корпорации, впрочем, со временем резко снижают инвестиции в добычу газа, и через несколько лет собственная добыча падает/стагнирует, спрос продолжает расти, и стране нужно либо увеличивать собственную добычу, либо импортировать.

Этих целей можно добиться разными способами: грамотной налоговой политикой, улучшением инвестиционного климата, проведение государственной доразведки ресурсов и выдачей новых лицензий, но самый простой, надежный, быстрый и неприятный для правительства способ: повысить цены для потребителей внутри страны. На этой стадии сейчас находятся многие страны: Египет (внутренние проблемы), Аргентина (плохой инвестклимат после истории с YPF), Индия (неудачи на Кришна-Годавари D6), в какой-то степени даже Россия. Во всех этих странах повышение цен уже началось, но их основная цель — обеспечение комфортного уровня для добывающих компаний внутри страны: например, таргет в Индии 8.4 $/mmbtu; в Аргентине сделали 7.5 $/mmbtu, если не ошибаюсь; в России стремятся к равнодоходности поставок на экспорт (то есть примерно 4 $/mmbtu по нынешним ценам) — этих значений явно недостаточно, чтобы сделать выгодным импорт газа в страну.

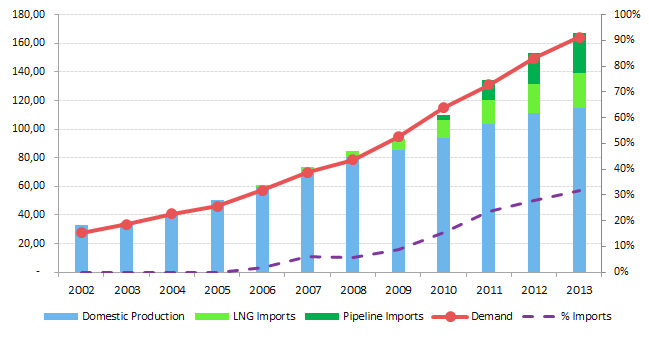

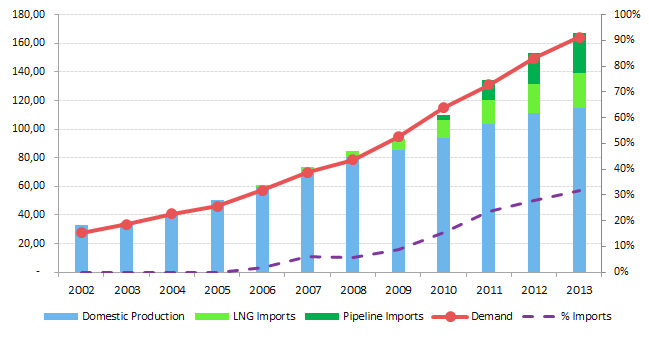

Гораздо решительнее действует Китай. Уже в 2007 году, когда импорт СПГ превысил 5% от потребления газа, стало ясно, что через несколько лет китайские госкомпании будут работать в убыток, теряя на импорте СПГ больше денег, чем зарабатывают на продаже добытого внутри страны газа.

В результате в конце 2000-х была задумана ценовая реформа, и в 2011 году первые два региона — Гуандун и Гуанси — стали участниками пилотной программы ценообразования. Цена газа внутри этих провинций была привязана к цене мазута и СУГ с дисконтом 10%. Газ и до этого стоил в этих провинциях достаточно дорого, поэтому эксперимент прошел более чем удачно, и в июле 2013 года было решено расширить эксперимент на всю страну.

Нефтепродуктовая формула выглядит следующим образом:

P = K * (60% * P мазута * H газа / H мазута + 40% * P СУГ * H газа / H СУГ) * (1 + R),

где

K — дисконт (изначально 90%),

P — таможенные импортные цены на мазут и СУГ,

H — удельная теплота сгорания газа, мазута и СУГ,

R — НДС на природный газ (13%).

Весь потребляемый газ был разделен а два больших объема — «старый» спрос (до 2012 года) и «новый». Цена старого газа внутри страны была повышена примерно на 15%, а для нового газа цена в восточных провинциях определялась стоимостью нефтепродуктов минус 15%. Ценообразование в остальных провинциях осуществлялось на основе дисконта к этим ценам с учетом стоимости транспорта по трубопроводам из Средней Азии. В результате сложился такой ценовой ландшафт: для старого газа цены составляли от 7 $/mmbtu в западных провинциях до 12 $/mmbtu в Гуандуне, для новых объемов — от 10 $/mmbtu на Западе до 15 $/mmbtu в приморских районах. Реформа не повлияла на цены для населения, однако было заявлено, что в течение 2015 года и эти цены придут в соответствие с рыночными.

Как это часто бывает в случае Китае, понятие «рыночные» в данном случае относительное — комиссия по ценообразованию заявила, что несмотря на публикацию формулы, цены будут регулироваться, в том числе «с учетом социально-экономических факторов».

С 1 сентября 2014 года запущена очередная итерация реформы. Цены на базовые объемы повышены еще на 1.7 $/mmbtu (в среднем на 20%). Цена на новые объемы по-прежнему рассчитываются от цен мазута и СУГ. Заявлено, что в 2015 году будет достигнута точка равенства этих цен. Кроме того, полностью либерализована цена на импортный СПГ и добытый в Китае сланцевый газ (и любой другой unconventional).

Таким образом, китайцы, которые 7-8 лет назад покупали СПГ по 3-4 $/mmbtu, но понимали, что по новым контрактам цена будет выше в 4 раза, успели заблаговременно подготовиться (и подготовить потребителей) к этому, и теперь новый австралийский газ, Папуа-Новая Гвинея и портфельные контракты будут спокойно «переварены» китайскими компаниями.

PS. Благостную картину портит только огромная неопределенность по возникновению нового спроса на газ.

Подробнее